Прежде чем появиться на рынке, ценная бумага проходит довольно длительный путь. он состоит из нескольких этапов. Но начинается все именно с эмитента. Того, кто инициирует этот выпуск и в дальнейшем отвечает по обязательствам этой ценной бумаги. Какие бывают эмитенты, каковы их права и обязанности, цели и процедура выпуска — расскажем подробнее.

Что такое эмитент

Чаще всего понятие эмитент связано с выпуском ценных бумаг. Но это уже более детальное определение понятия. В широком смысле эмитент — это субъект хозяйственной деятельности, который выпускает в оборот финансовые активы. Делает он это от своего имени и в рамках того вида деятельности, который осуществляет. Чаще всего речь идет об акциях или облигациях. Но объектом выпуска могут стать ноты, паи, долговые обязательства.

Для справки: самый известный и простой пример эмитента — государство. Печатая и выпуская в оборот (как и изымая из него) денежные знаки оно выступает в этой роли.

Деятельность эмитентов, естественно, контролируется законодательством — ФЗ № 39 «О рынке ценных бумаг».

Классификация эмитентов

Другой, более важный, вопрос — а кто может выступать в роли эмитента? Существует несколько видов субъектов, которые могут осуществлять эмиссию.

Государство

Государство выступает эмитентом не только в случае с выпуском денежных средств. Для получения займа и выдачи кредита выпускаются ценные бумаги — облигации госзайма. С их помощью получается привлечь дополнительные средства в бюджет страны. Но стоит напомнить, что государство имеет не только внутренние долговые обязательства, но и внешние. Последние, как правило, имеют форму кредита.

Эмиссией ценных бумаг от имени государства занимается Министерство финансов РФ через казначейство, ЦБ и другие банки.

Муниципальные органы власти

Правом эмиссии обладает не только РФ, но и ее субъекты. Цель та же — пополнить бюджет. На различных биржах можно встретить облигации, эмитентом которых выступает тот или иной регион. А вот взять кредит у другой страны региональная власть, конечно, не может.

Важно: в настоящее время рынок муниципальных облигаций находится в стагнации. Всему виной кризис 1998 года, после которого наметился серьезное падение спроса на такого рода инвестирование.

Центробанк

Только ЦБ РФ обладает правомочиями эмитента в отношении национальной валюты. Никакие иные структуры в стране не имеют права на эмиссию денег. Они могут выпускать в оборот иные ценные бумаги, но только не денежные средства.

Банки

Остальные банки на территории страны могут выступать эмитентами сразу в нескольких случаях:

- выпуск в оборот ценных бумаг — акций или паевых фондов. Отметим, что не каждый банк осуществляет такую деятельность. Скорее это прерогатива крупных игроков финансового сектора таких как СБЕР, ВТБ и др. То есть все банки, которые образовывались или преобразовывались в АО должны иметь объем акций. А вот как они будут выпущены (IPO или закрытая подписка) решать только руководству. Кроме того, для привлечения финансов банки-эмитенты могут выпускать облигации;

- выпуск пластиковых карт (дебетовых, кредитных).

Коммерческие организации

Это самый массовый вид эмитентов. Сюда входят все юридические лица, осуществляющие деятельность с извлечением прибыли и по своей форме являющиеся акционерными обществами. Но организационно-правовая форма может быть и иной.

Цели выпуска ценных бумаг

Как правило цели выпуска зависят от вида ценной бумаги и самого эмитента. Но можно выделить и общие:

- увеличение капитала. Некоторые компании, которые проводят IPO своих ценных бумаг, просто пытаются создать базовый капитал. Но чаще это возможность увеличить уже имеющиеся активы и стать более крупным игроком финансового рынка;

- привлечение заемных средств (когда речь идет о выпуске облигаций). К этому методу эмитенты прибегают в том случае, если нет возможности получения других заемных средств (кредитов) или, например,условия, предлагаемые банками, менее выгодны, чем эмиссия ценных бумаг;

- рост объема инвестиций в бизнес;

- изменение организационно-правовой формы компании в целях повышения эффективности деятельности, по другим причинам;

- дробление или объединение активов компании.

Виды ценных бумаг

Эмитенты могут выпускать практически все самые распространенные виды ценных бумаг: акции, облигации, расписки, векселя, чеки, платежные карты и др. Все они могут классифицироваться по ряду оснований:

- эмиссионные и неэмиссионные. Первые выпускаются довольно большими сериями, для них закон предусматривает обязательную государственную регистрацию. А вот вторые, как правило, выпускаются меньшим объемом и регистрации не требуют;

- документарные и бездокументарные. Первые — это классический бумажный документ. Например, акция или облигация, которую владелец может положить в папку и хранить дома. Бездокументарные ценные бумаги обладают всеми признаками обычной за одним исключением — не имеют физического носителя. Существуют в электронной форме и хранятся на специальном ресурсе;

- именные и на предъявителя. Первый вариант имеет конкретного владельца, имя которого наносится на документ. Кроме того, имена владельцев вносят в специальный реестр. При смене собственника происходит и перерегистрация в реестре. Бумаги на предъявителя не имеют конкретной привязки, их хождение между собственниками осуществляется простой передачей от одного к другому;

- открытые и закрытые. Эмитенты могут самостоятельно определять круг лиц, которые смогут приобрести бумаги. Открытые доступны всем. Эмитент объявляет об эмиссии публично, обязательно раскрывает финансовую информацию. А вот закрытые реализуются строго определенной категории лиц — физических и юридических.

Отчёт эмитента, какую информацию раскрывают

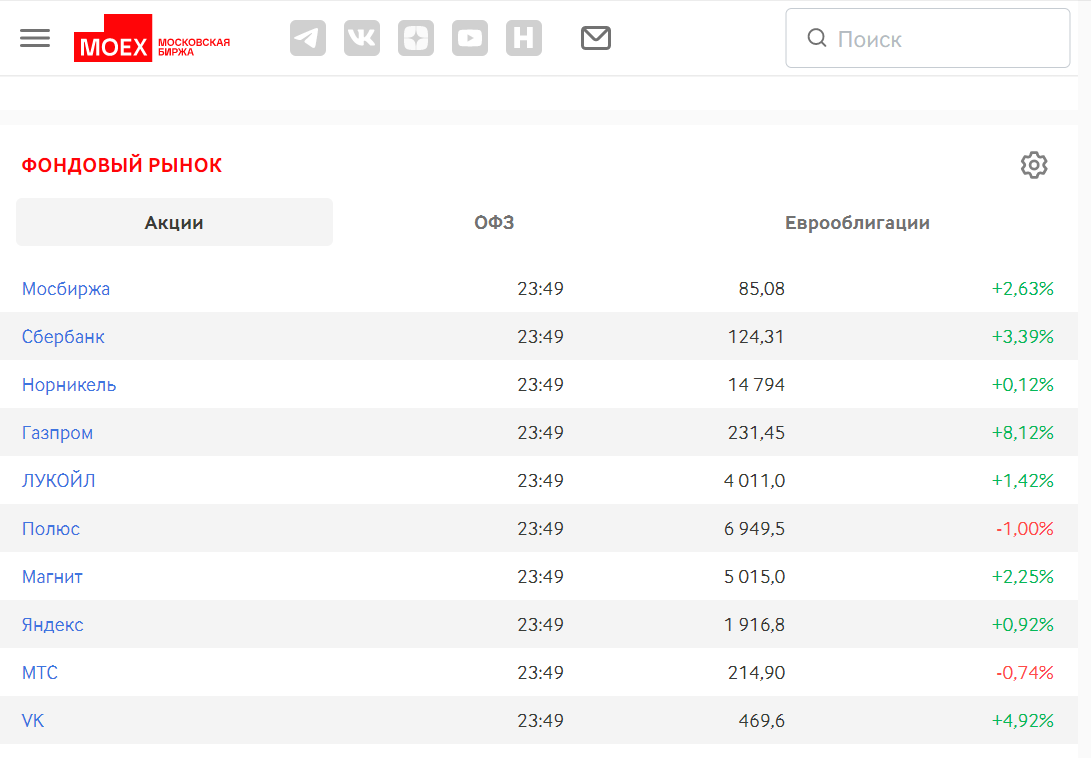

Как уже отмечалось эмиссия ценных бумаг проходит несколько этапов. Чтобы акция или облигация добрались до покупателей на бирже, необходимо пройти процедуру листинга. И здесь к эмитенту предъявляются свои требования. В числе которых — раскрытие информации. основная задача любой биржи — показать участникам надежность и качество ценных бумаг и эмитентов. Для этого финансовые данные должны быть раскрыты и помещены в публичный доступ.

Что подлежит раскрытию:

- вся отчетность по деятельности — в том числе и финансовая;

- все объявления, связанные с изменениями в составе компании-эмитенте;

- анонсы о важных событиях в финансовой жизни компании. Например, о собраниях акционеров, на которых решается дивидендная политика;

- решения о дополнительном выпуске ценных бумаг — первичном, вторичном, специальном, депозитарном.

Другими словами — эмитент должен выкладывать в публичный доступ всю информацию, которая может оказать влияние на котировку ценных бумаг и решения инвесторов.

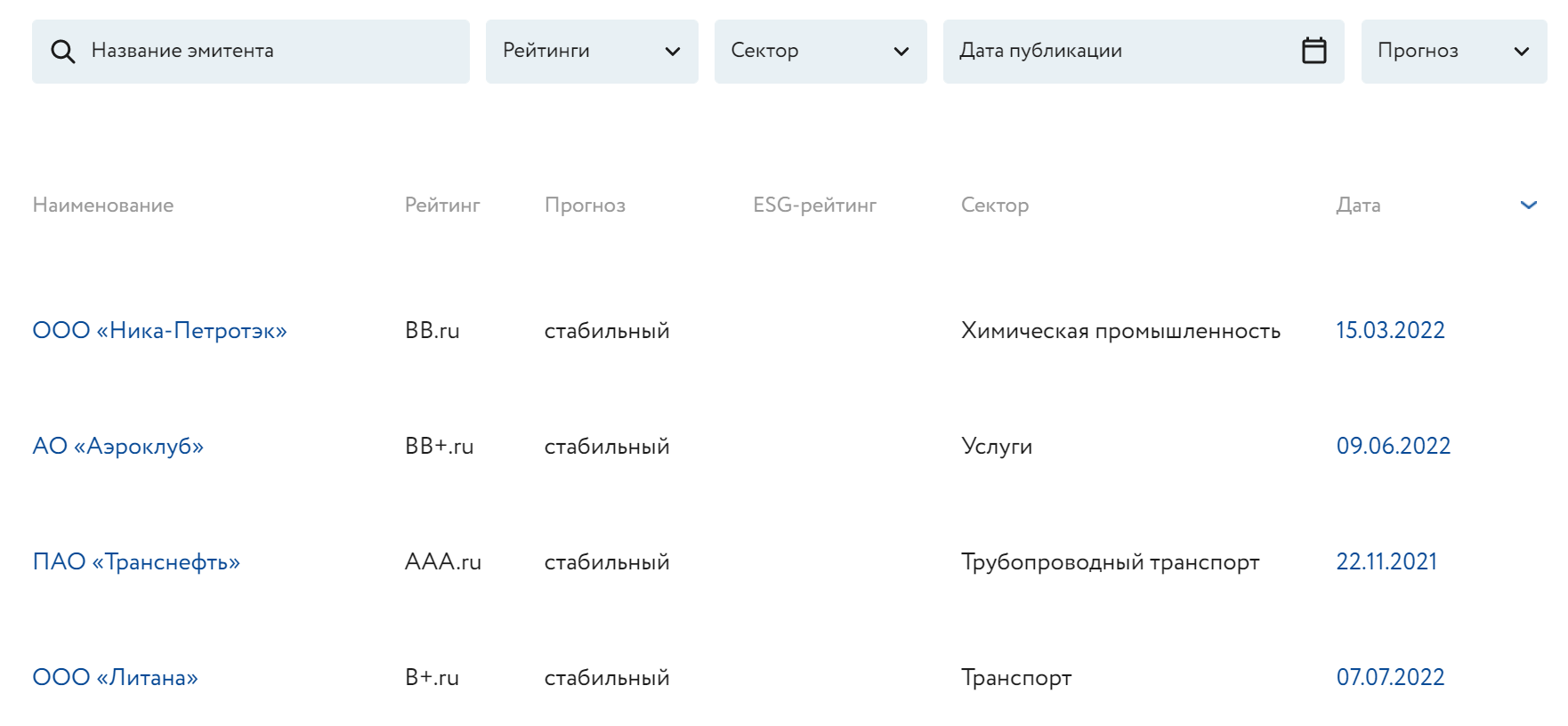

Рейтинг эмитентов

Чтобы инвесторам было легче ориентироваться в огромном объеме предоставляемой информации, биржи самостоятельно составляют рейтинги надежности — в них оценивают инвестиционную привлекательность и степень доверия к эмиссии ценных бумаг той или иной компании. И здесь важно отличать два понятия — рейтинг компаний-эмитентов и рейтинг эмиссий.

Последние составляются специальными агентствами, имеющими лицензию. В дальнейшем биржа использует эти данные для включения ценных бумаг в рейтинги для инвесторов. При этом каждая биржа имеет целый список доверенных компаний, специалистам которых она доверяет. Только их данные попадут в обработку. Как правило, это большие компании с репутацией и именем на рынке.

Сам рейтинг выглядит не как привычный перечень с местами — от лучшего к худшему или наоборот. Компании разрабатывают свои оценочную систему, которая, как правило, имеет буквенный формат типа — ААА, АА+, ВВ- и др.

Нужно отметить, что такая практика существует уже довольно давно. Инвесторы доверяют рейтингам при составлении стратегии и портфелей. Тем не менее нужно отметить одну существенную деталь — с конца прошлого века финансирование работы подобных агентств идет из карманов эмитентов, а не инвесторов. Это значит, что риск пристрастности таких компаний довольно велик. Критики системы прямо говорят о том, что беспристрастность рейтингов была потеряна в 70-х годах прошлого века.

Для справки: мировые лидеры в составлении рейтингов — Fitch, S&P и Moody’s. Длительное время представители «большой тройки» успешно работали в России наряду с региональными компаниями. После введения санкций против нашей страны их деятельность была приостановлена.

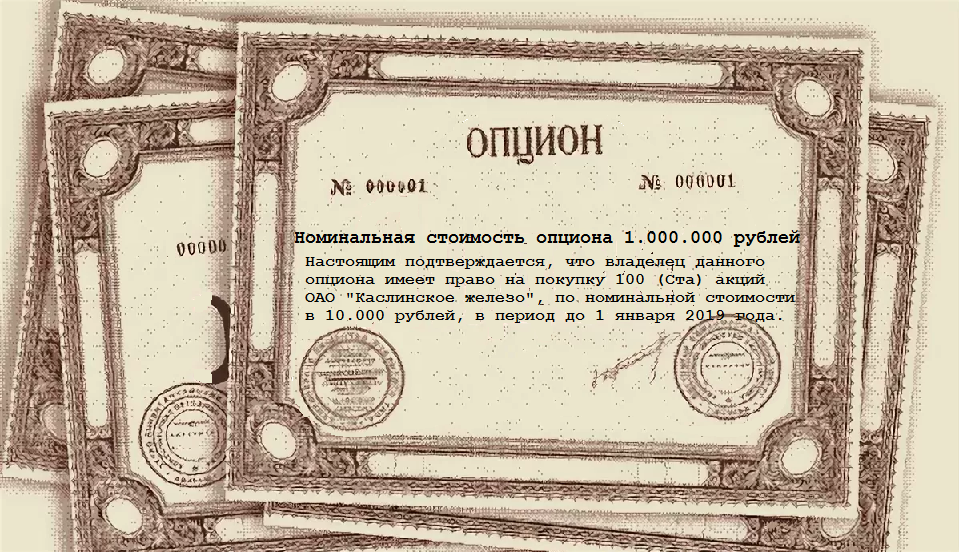

Что такое опцион эмитента

Часто в вакансиях о приеме на работу можно встретить приписку в пункте о заработной плате — опцион эмитента. Это некая производная к эмиссии ценных бумаг. Что она собой представляет? Это отдельный вид эмиссионной ценной бумаги. Ее особенность в том, что владелец получает право приобрести акции конкретного эмитента по фиксированной цене и в определенный в бумаге срок. Простыми словами — если вы являетесь обладателем опциона эмитента, то у вас есть возможность приобрести акции этой компании по цене, которая известна заранее. И дата окончания предложения так же определяется опционом.

Важно: опцион сам по себе тоже является ценной бумагой и объектом купли-продажи. Эмитенты используют их не только для того, чтобы стимулировать будущих и имеющихся сотрудников, но и для привлечения новых инвесторов.

При этом законодательство устанавливает особое правило эмиссии опционов. Оно заключается в следующем — эмитент не вправе выпустить в оборот опционы, если объем обычных акций меньше или равен ему.

Эмитент — субъект хозяйственной деятельности, осуществляющий выпуск ценных бумаг или других финансовых активов от своего имени. Он же обеспечивает исполнение обязательств по ним. Эмитентом может быть широкий круг субъектов — от государства до небольшой компании. Для выпуска бумаг на биржу эмитент должен соответствовать целому ряду требований и раскрыть финансовую информацию.