В экономической теории для оценки эффективности инвестиций широко используются методы анализа, позволяющие учесть будущие доходы и затраты. Один из таких ключевых методов — дисконтирование, который учитывает временную ценность денег. Основной показатель, получаемый при применении этого метода — чистый дисконтированный доход (ЧДД). ЧДД позволяет оценить стоит ли инвестировать в конкретный проект, учитывая как будущие потоки доходов, так и затраты, и играет важную роль в принятии обоснованных инвестиционных решений. В данной статье мы рассмотрим суть метода дисконтирования, процесс расчета ЧДД и его практическое применение, а также выявим его преимущества и ограничения.

Что такое чистый дисконтированный доход?

Чистый дисконтированный доход (ЧДД) представляет собой финансовый показатель, используемый в экономической оценке инвестиционных проектов. Он представляет разницу между дисконтированными будущими доходами от проекта (приносящими прибыль) и дисконтированными будущими затратами (расходами), связанными с этим проектом. Этот показатель позволяет оценить, насколько инвестиционный проект будет прибыльным, учитывая временную ценность денег и стоимость капитала.

ЧДД вычисляется путем дисконтирования всех будущих денежных потоков (доходов и затрат) к текущему моменту с использованием определенной ставки дисконта. Если ЧДД положителен, это означает, что проект может ожидаться прибыльным, и чем выше значение ЧДД, тем более привлекательным является инвестиционный проект. В случае, если ЧДД отрицателен, проект скорее всего будет убыточным.

Для чего используется ЧДД

Чистый дисконтированный доход (ЧДД) является ключевым инструментом для оценки прибыльности и эффективности инвестиционных направлений или проектов. Он помогает принимать обоснованные решения о том, стоит ли вкладывать средства в развитие конкретного направления или проекта. Вот как ЧДД используется в установлении приоритетных направлений для инвестирования:

- Сравнение альтернативных вариантов: Когда у компании или инвестора есть несколько вариантов инвестиций, ЧДД позволяет сравнить их эффективность. Вложения в направление с более высоким ЧДД предпочтительны, так как это говорит о более высокой ожидаемой прибыльности проекта по сравнению с альтернативными вариантами.

- Учет временной ценности денег: ЧДД учитывает, что деньги, полученные сегодня, имеют большую стоимость, чем деньги в будущем. Он дисконтирует будущие денежные потоки к текущему моменту, позволяя оценить их реальную ценность. Такой подход позволяет сбалансированно учитывать долгосрочные и краткосрочные перспективы проекта.

- Принятие решений на основе данных: ЧДД предоставляет конкретное числовое значение, которое может быть использовано для обоснованного решения. Если ЧДД положителен, проект может считаться потенциально прибыльным и перспективным для инвестирования.

- Оценка рисков: ЧДД позволяет учесть риски и неопределенность, связанные с инвестиционными решениями. Можно провести анализ ЧДД для разных сценариев, учитывая различные варианты будущих потоков доходов и затрат.

- Планирование долгосрочных инвестиций: Путем анализа ЧДД можно определить, какие проекты или направления могут обеспечить наибольшую долгосрочную прибыльность и устойчивость.

В целом, ЧДД играет важную роль в рациональном и систематическом подходе к выбору инвестиционных стратегий и обеспечивает прозрачный и основанный на данных метод для определения приоритетных направлений для вложений средств.

Основные показатели ЧДД

Основные показатели чистого дисконтированного дохода (ЧДД) связаны с Net Present Value (NPV), что на английском языке означает «Чистая текущая стоимость». Вот как интерпретируются различные значения NPV:

- NPV > 0 (Положительное значение): Если NPV больше нуля, это означает, что чистый дисконтированный доход положителен. Такой результат указывает на то, что проект или инвестиционное направление потенциально приносит прибыль, которая компенсирует изначальные затраты, а также учитывает стоимость капитала и временную ценность денег. Положительное NPV говорит о том, что инвестиция вероятно будет успешной и может быть целесообразной.

- NPV < 0 (Отрицательное значение): Если NPV меньше нуля, это означает, что чистый дисконтированный доход отрицателен. Это указывает на то, что ожидаемые будущие денежные потоки не компенсируют начальные инвестиционные затраты и учитывают стоимость капитала. Отрицательное NPV может свидетельствовать о том, что инвестиция скорее всего будет убыточной и маловероятно, что она окупится.

- NPV = 0 (Значение равно нулю): NPV равное нулю означает, что чистый дисконтированный доход не имеет ни положительного, ни отрицательного эффекта. Другими словами, ожидаемая прибыль от проекта идентична его начальным инвестиционным затратам, с учетом стоимости капитала и времени.

Когда анализируется NPV, цель состоит в том, чтобы принять решение на основе того, положителен ли он или отрицателен, исходя из инвестиционных целей, рисков и ограничений. В то время как положительное NPV обычно указывает на привлекательное инвестиционное предложение, отрицательное NPV может подсказать о том, что стоит пересмотреть или отказаться от данного проекта в пользу более перспективных вариантов.

Достоинства и недостатки

Достоинства чистого дисконтированного дохода (ЧДД):

- Учет временной ценности денег: ЧДД позволяет корректно оценивать будущие денежные потоки, учитывая, что деньги в будущем имеют меньшую стоимость, чем деньги сегодня. Это улучшает точность оценки проектов.

- Объективность в принятии решений: ЧДД предоставляет числовой показатель, который помогает сравнивать различные проекты и принимать обоснованные решения на основе фактических данных.

- Простота интерпретации: Положительное значение ЧДД указывает на то, что проект приносит прибыль, в то время как отрицательное значение говорит о неприбыльности. Это делает интерпретацию результатов более понятной.

- Способствует выявлению наилучших вариантов: ЧДД помогает выбирать наиболее прибыльные и эффективные проекты из сравниваемых альтернативных вариантов инвестирования.

- Учет рисков и изменений: ЧДД позволяет проводить чувствительностный анализ, предостерегая о возможных изменениях в доходах и затратах, а также оценить, насколько риски могут повлиять на прибыльность проекта.

Недостатки чистого дисконтированного дохода (ЧДД):

- Зависимость от ставки дисконта: Выбор ставки дисконта может значительно повлиять на результаты ЧДД. Разные лица или компании могут выбрать разные ставки, что может привести к различным оценкам проекта.

- Игнорирование неконстантных ставок дисконта: В реальности ставки дисконта могут изменяться с течением времени, что ЧДД не всегда учитывает, особенно при долгосрочных проектах.

- Игнорирование качественных факторов: ЧДД фокусируется исключительно на количественных аспектах, не учитывая качественные факторы, такие как социальное воздействие, влияние на бренд или имидж компании.

- Сложность в расчетах: Расчет ЧДД может быть сложным, особенно для проектов с большим количеством будущих периодов и изменяющимися денежными потоками.

- Игнорирование альтернативных ресурсов: ЧДД оценивает проект только с точки зрения внутренних денежных потоков, не учитывая возможность использования ресурсов для других целей.

- Влияние на долгосрочные решения: В случае проектов с долгим временем окупаемости ЧДД может недооценить их долгосрочный потенциал.

Как правильно рассчитать ЧДД

Для расчета чистого дисконтированного дохода (ЧДД) используется метод дисконтирования денежных потоков. Вот основные шаги, формулы и пример расчета:

Шаг 1: Определение денежных потоков. Выявите все будущие денежные потоки, связанные с инвестиционным проектом. Это могут быть доходы (поступления денег) и расходы (затраты) на протяжении всего временного горизонта проекта.

Шаг 2: Определение ставки дисконта. Выберите ставку дисконта, которая отражает стоимость капитала или минимальный желаемый доход от инвестиции. Эта ставка учитывает риски и возможности альтернативных вложений.

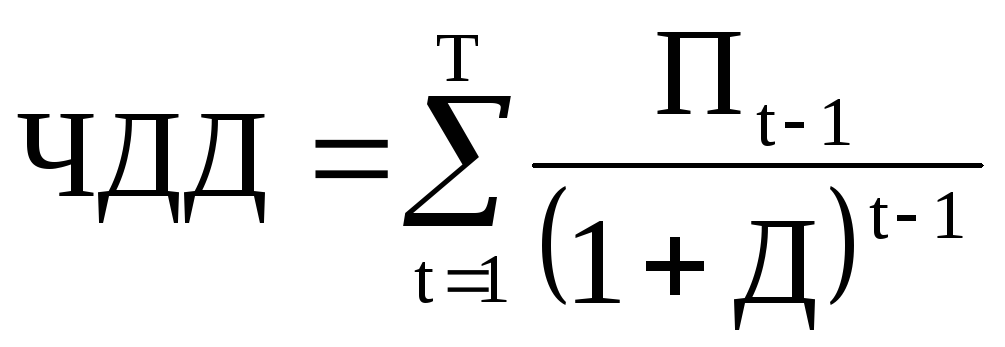

Шаг 3: Дисконтирование денежных потоков. Для каждого будущего денежного потока примените формулу дисконтирования, чтобы перевести его в текущую стоимость. Формула:

Дисконтированный поток = Денежный поток / (1 + ставка дисконта)^период

Где период — номер года или периода, для которого выполняется расчет.

Шаг 4: Вычисление ЧДД. Сложите все дисконтированные денежные потоки, включая начальную инвестицию (отрицательный денежный поток на старте проекта). Формула:

ЧДД = Σ (дисконтированный поток)

Пример расчета:

Предположим, у вас есть проект по разработке и выпуску нового продукта. Для этого требуется начальное инвестирование в размере 50000 долларов на разработку и производство. Проект ожидается принести следующие годовые денежные потоки:

- Год 1: 15000 долларов

- Год 2: 20000 долларов

- Год 3: 25000 долларов

Ставка дисконта: 12% (0.12)

Решение:

- Дисконтированные потоки:

- Год 1: 15000 / (1 + 0.12)^1 = 13392.86

- Год 2: 20000 / (1 + 0.12)^2 = 15873.60

- Год 3: 25000 / (1 + 0.12)^3 = 17657.06

- Вычисление ЧДД: ЧДД = -50000 + 13392.86 + 15873.60 + 17657.06 = -3076.48

В данном примере ЧДД также отрицателен (-3076.48), что может указывать на то, что проект не обеспечивает достаточной прибыльности для компенсации начальных инвестиций при выбранной ставке дисконта.

Положительное значение ЧДД было бы более предпочтительным, так как оно указывало бы на то, что ожидаемые будущие доходы превышают начальные затраты и стоимость капитала. Однако решение также зависит от контекста, рисков и альтернативных возможностей вложений.

Заключение

В заключение, чистый дисконтированный доход (ЧДД) представляет собой ключевой показатель, используемый в экономической оценке инвестиционных проектов. Метод дисконтирования, позволяющий учесть временную ценность денег, дает возможность оценить, насколько будущие доходы компенсируют затраты и стоимость капитала. Положительное значение ЧДД указывает на потенциальную прибыльность проекта, тогда как отрицательное значение требует пересмотра. Однако важно учитывать ограничения метода и сочетать его с другими аналитическими инструментами для принятия наилучших инвестиционных решений, учитывая контекст и риски.